2024, l'année du rebond des petites capitalisations ?

- 06 février 2024 (5 minutes)

Points clés

- Après une période de sous-performance, les petites capitalisations semblent prêtes à rebondir

- Les niveaux de valorisation sont attrayants par rapport à ceux des grandes capitalisations

- La fin du resserrement des politiques monétaires devrait être bénéfique à la classe d'actifs

Après le retard pris sur l'ensemble du marché à la suite du resserrement agressif des politiques monétaires, nous pensons que l'évolution du contexte macroéconomique devrait permettre aux petites capitalisations de revenir sur le devant de la scène.

Les petites capitalisations, c'est-à-dire les entreprises dont la capitalisation boursière est inférieure à 5 milliards EUR, sont généralement considérées comme plus risquées que les grandes capitalisations, mais avec un potentiel de performance plus élevé. Toutefois, en raison de leurs caractéristiques de croissance, la forte hausse des taux d'intérêt a fortement freiné leurs performances en 2022 et 2023, malgré des résultats financiers honorables pour un grand nombre d’entre elles.

À l'échelle mondiale, la performance totale des petites capitalisations a tout de même atteint le niveau des 17 % sur la période de 12 mois, même si celle des grandes capitalisations a été supérieure (24 %). En revanche, entre fin 2008 et fin 2023, les petites capitalisations ont surperformé, offrant une performance cumulée de 521 % contre 466 % pour l'indice des grandes capitalisations sur cette période de 15 ans (même si les performances passées ne sauraient préjuger des performances futures).1

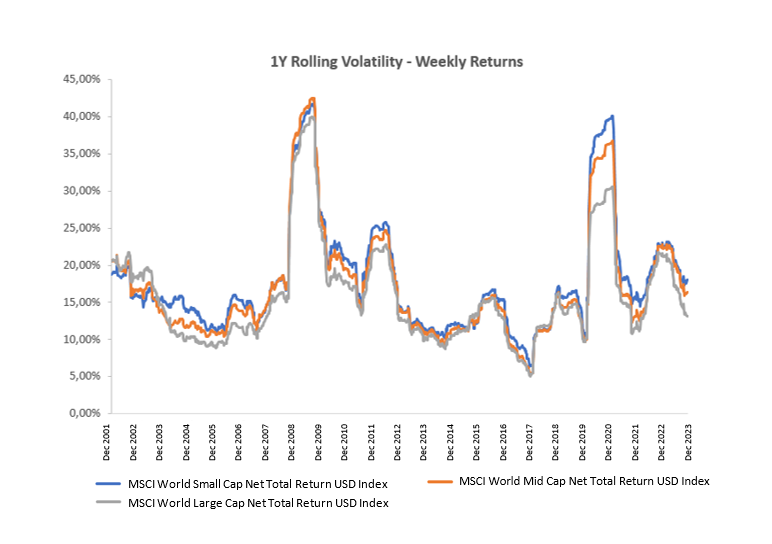

En outre, les petites capitalisations sont parfois considérées - à tort selon nous - comme beaucoup plus volatiles que leurs homologues de plus grande envergure. Sur le long terme, la différence est minime, comme le montre le graphique ci-dessous.

- SW5kaWNlIE1TQ0kgU21hbGwgQ2FwLyZuYnNwO0luZGljZSBNU0NJIExhcmdlIENhcC4gRG9ubsOpZXMgYXUgMjkgZMOpY2VtYnJlIDIwMjMuIFBlcmZvcm1hbmNlcyBicnV0ZXMgZW4gZG9sbGFycyBVUywgc3VyIGxhIGJhc2UmbmJzcDtkZXMgZG9ubsOpZXMgZGVzIGluZGljZXMgTVNDSSBBbGwgQ291bnRyeSBXb3JsZCAoQUNXSSkgU21hbGwgQ2FwIGV0IE1TQ0kgQUNXSSBMYXJnZSBDYXAuIExlcyBwZXJmb3JtYW5jZXMgcGFzc8OpZXMgbmUgc2F1cmFpZW50IHByw6lzYWdlciBkZXMgcsOpc3VsdGF0cyBmdXR1cnMu

Volatilité des petites capitalisations par rapport aux grandes capitalisations

Source : FactSet, au 31/12/2023. Les performances passées ne préjugent pas des performances futures.

Par ailleurs, le ratio de Sharpe, qui compare le risque à la performance, est actuellement plus élevé pour l'indice MSCI World Small Cap que pour l'indice MSCI World Large Cap (0,44 contre 0,35 respectivement).2 Un ratio de Sharpe plus élevé indique généralement une meilleure performance historique ajustée du risque.Face à l'évolution du contexte macroéconomique, plusieurs raisons nous amènent à considérer les petites capitalisations comme des sources de valeur potentielle pour les investisseurs en 2024.

- U291cmNlJm5ic3A7OiBGYWN0U2V0LCBkb25uw6llcyBkZSBkw6ljZW1icmUgMjAwMCDDoCBkw6ljZW1icmUgMjAyMy4mbmJzcDtJbmRpY2UgTVNDSSBXb3JsZCBTbWFsbCBDYXAgTmV0IFRvdGFsIFJldHVybiBVU0QgY29udHJlIGluZGljZSBNU0NJIFdvcmxkIExhcmdlIENhcCBOZXQgVG90YWwgUmV0dXJuIFVTRC4mbmJzcDtMZXMgcGVyZm9ybWFuY2VzIHBhc3PDqWVzIG5lIHNhdXJhaWVudCBwcsOpc2FnZXIgZGVzIHLDqXN1bHRhdHMgZnV0dXJzLiA=

Baisse des taux et hausse des valorisations

De l'avis général, les taux d'intérêt ont atteint leur sommet et les marchés tablent désormais sur des baisses de taux dans la plupart des grandes économies en 2024, une perspective qui pourrait s'avérer bénéfique pour les petites capitalisations.

Dans un contexte de taux d'intérêt élevés, les petites capitalisations peuvent se heurter à des difficultés : l'appétit pour le risque étant moindre, les investisseurs sont susceptibles d'opter pour des actifs potentiellement moins sensibles à l'évolution de la politique monétaire, tandis que la hausse du coût du capital rend la levée de fonds plus coûteuse et plus difficile pour les petites capitalisations.

Mais dans la mesure où les banques centrales semblent globalement remporter la bataille contre l'inflation, les marchés s'attendent globalement à ce que la Réserve fédérale et la Banque centrale européenne (BCE) amorcent un assouplissement en juin, et il est probable que la BCE emboîte le pas à son homologue américaine.

À mesure que les taux d'intérêt commenceront à baisser et que la situation macroéconomique générale s'améliorera, les flux de capitaux vers les petites capitalisations devraient s'intensifier parallèlement au regain d'appétit pour le risque.

Le plongeon des petites capitalisations a eu pour « avantage » de rendre leurs valorisations plus attrayantes, les titres se négociant à peu près au même niveau que les grandes capitalisations, alors qu'ils se négocient habituellement avec une prime.

Même après le solide rebond des actions en décembre 2023, la prime en Europe, par exemple, est passée de 0,6 % fin septembre 2023 à 2,4 % à la fin de l'année, un niveau qui reste historiquement bas.3

- U291cmNlJm5ic3A7OiBBWEEgSU0sIHN1ciBsYSBiYXNlIGRlcyBpbmRpY2VzIE1TQ0kgRXVyb3BlIFNtYWxsIENhcCBldCBNU0NJIEV1cm9wZSBMYXJnZSBDYXAgKHBlcmZvcm1hbmNlIGRlcyBjb3VycykuIERvbm7DqWVzIGF1IDMwIHNlcHRlbWJyZSAyMDIzIGV0IGF1IDMwIGTDqWNlbWJyZSAyMDIzLg==

Croissance des bénéfices potentiellement plus élevée

Les petites capitalisations sont souvent très innovantes et se montrent parfois plus souples en termes d'opérations et de modèles économiques lorsqu'il s'agit de répondre à des demandes potentiellement exigeantes ou de saisir de nouvelles opportunités. Elles constituent également un vivier d'innovations technologiques qui se manifestent de jour en jour dans le cadre de la transition vers les énergies propres, les petites entreprises bénéficiant des investissements dans l'énergie solaire et d'autres technologies propres.

Source : AXA IM, au 29 décembre 2023

Un vent de fraîcheur en termes d'opportunités

Les petites capitalisations ont sans doute été négligées par certains investisseurs ces dernières années, mais le cycle de resserrement des taux d'intérêt semble arriver à son apogée. Ce facteur, conjugué au fait que les niveaux de valorisation sont historiquement bas par rapport à ceux des grandes capitalisations, pourrait constituer une combinaison attrayante pour les investisseurs compte tenu des perspectives de croissance des bénéfices potentiellement supérieures que présente le secteur. Toutefois, compte tenu de la sensibilité des petites capitalisations à l'évolution de la situation macroéconomique, la gestion active restera comme toujours cruciale. Un regain de dynamisme du marché des fusions et acquisitions constituerait un autre facteur susceptible d'accroître l'attrait de cette classe d'actifs pour les investisseurs.

Avertissement

Investir sur les marchés comporte un risque de perte en capital.

Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/CE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés, une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considéré comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers. Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée. Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document. Du fait de sa simplification, ce document peut être partiel et les informations qu’il présente peuvent être subjectives. Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou de ses affiliés qui pourront agir selon leurs propres opinions. Toute reproduction et diffusion, même partielles, de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers. L’information concernant le personnel d’AXA Investment Managers est uniquement informative. Nous n’apportons aucune garantie sur le fait que ce personnel restera employé par AXA Investment Managers et exercera ou continuera à exercer des fonctions au sein d’AXA Investment Managers.

AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 654 406 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506.

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.