L’éclaircie après l’orage pour les obligations vertes ?

- 31 août 2022 (5 minutes)

Depuis le début de l'année, le marché obligataire a été lourdement marqué par une hausse historique des taux associée à un écartement des spreads de crédit. Pour les obligations vertes, ce contexte macroéconomique difficile s'est traduit par des performances négatives historiques ; fin juin, l'indice ICE BofAML Green Bond Hedged EUR affichait une performance de -14,46 %1 . Néanmoins, les raisons d'être optimistes ne manquent pas quant aux perspectives à court et à long terme de cette classe d'actifs obligataires en plein essor.

Un contexte difficile

Le contexte inflationniste que traverse le marché obligataire a été accentué par le conflit en Ukraine. Cette situation a contraint les banques centrales à modifier radicalement l'orientation de leur politique monétaire : la banque centrale américaine a déjà relevé ses taux directeurs de 1,5 % et le marché table sur une nouvelle hausse de 1,7 % d'ici à la fin de l'année. Parallèlement, la Banque centrale européenne (BCE), qui a annoncé la fin de son programme d'achat d'obligations et relevé ses taux en juillet dernier, une première depuis 2011, tandis que le marché anticipe une hausse de 1,30 % d'ici à la fin de l'année.

Dans ce contexte, les taux américains et allemands à 10 ans ont progressé fin juin de 150 pb pour atteindre respectivement 3,01 % et 1,34 2 .

Il n'a donc suffi que de quelques mois pour que ce rebond des taux efface la reprise observée sur les 5 à 10 dernières années. Parallèlement, touchés par le durcissement des politiques monétaires et l'incertitude concernant la croissance suscitée par les pressions inflationnistes, les spreads de crédit se sont fortement écartés.

Dans ce contexte, la performance négative de l'univers des obligations vertes s'explique par le double phénomène du très fort rebond des taux d'intérêt et de l’écartement des spreads de crédit. Point important, les obligations vertes ont été plus sévèrement touchées que l'univers obligataire conventionnel. Cette sous-performance est principalement due à la différence de sensibilité aux taux d'intérêt et au crédit entre les deux univers.

Gros plan sur les déboires des obligations vertes

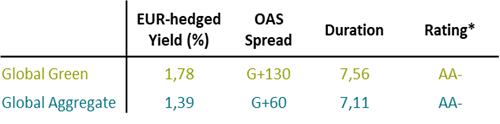

À première vue, la différence entre les deux univers en termes de duration est faible. Comme le montre le tableau des principales caractéristiques : 7,7 ans pour les obligations vertes et 7,3 ans pour les obligations conventionnelles.

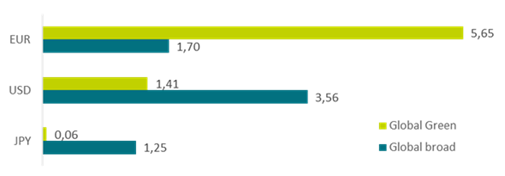

Cependant, une partie de l'univers conventionnel est exposée à des dettes dont les taux sont restés relativement stables depuis le début de l'année ainsi qu’en témoigne le graphique, avec les obligations japonaises, qui contribuent à hauteur de 1,3 an à la sensibilité, par rapport à l'univers des obligations vertes qui est essentiellement exposé aux taux EUR et USD.

Si l'on ajuste pour tenir compte de ce biais, on constate que l'univers des obligations vertes a été beaucoup plus exposé à la remontée des taux que l'univers conventionnel. En outre, l'univers des obligations vertes était davantage exposé au crédit, ce qui signifie qu'il était plus sensible à l’écartement des spreads de crédit observé cette année.

L'année 2022 s'est donc traduite par la pire combinaison possible pour le marché des obligations vertes, avec pour conséquence une pondération négative, sur la base des performances relatives, par rapport aux obligations conventionnelles.

Caractéristiques principales

Les 3 principaux contributeurs de durée par devise

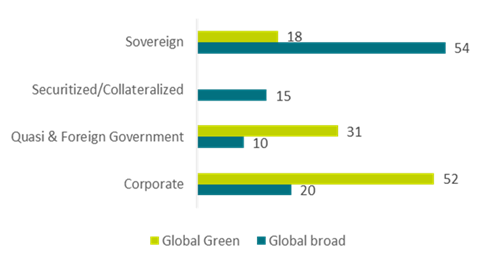

Ventilation par secteur

Source: AXA IM, Bloomberg, ICE BofAML indices au 30/06/2022

Opportunités à venir

Cet environnement inflationniste devrait continuer à alimenter une forte volatilité sur les marchés obligataires, lesquels sont tiraillés entre pressions inflationnistes et perspective de récession. Nous pensons que la volatilité actuelle offrira des opportunités à celles et ceux qui sauront y faire face à court terme, tandis qu'à plus long terme, les valorisations actuelles ouvrent des perspectives attrayantes pour les investisseurs.

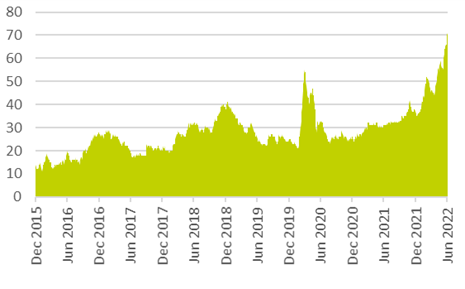

Un autre motif d'optimisme est le niveau actuel des rendements : fin juin, le rendement de l'univers des obligations vertes était 50 % plus élevé que celui de l'univers des obligations conventionnelles (1,78 % contre 1,39 %, couvert en EUR). Par ailleurs, le spread moyen de l'univers des obligations vertes est supérieur de 70 pb (spread ajusté des options) à celui de l'univers conventionnel, soit le niveau le plus élevé jamais observé, ainsi qu’indiqué sur le graphique.

Green vs Global broad universe's spread

Source: AXA IM, Bloomberg, ICE BofAML indices au 30/06/2022

La composition de l'univers des obligations vertes n'ayant pas changé, ce niveau plus élevé du spread reflète une réévaluation plus forte de l'univers des obligations vertes que de l'univers conventionnel. Nous pensons que cette réévaluation peut être source d'opportunités et qu'elle laisse entrevoir une lueur au bout du tunnel pour les obligations vertes.

Il ne faut pas non plus oublier que pour de nombreux investisseurs, l'univers des obligations vertes offre un profil de risque équilibré. La moitié est constituée d'entreprises émettrices (contre 25 % dans l'univers obligataire traditionnel). Ainsi, bien qu'elle se soit traduite récemment par une plus grande sensibilité aux spreads de crédit, à long terme, cette caractéristique a l'avantage d'offrir une plus grande diversification en s'éloignant des émissions liées aux obligations souveraines, ainsi que de meilleures performances attendues.

Parallèlement, la philosophie qui sous-tend les obligations vertes reste inchangée : permettre aux émetteurs d'identifier des projets spécifiques respectueux de l'environnement auxquels les investisseurs peuvent explicitement affecter leurs capitaux. Les obligations vertes offrent ainsi aux investisseurs un niveau inégalé de transparence sur l'utilisation des fonds, ce qui constitue un réel avantage par rapport aux obligations conventionnelles. Il est important de rappeler que toutes les obligations vertes ne se ressemblent pas et qu'une gestion active permettra aux investisseurs d'accéder à des obligations vertes pour lesquelles l'évaluation de la durabilité repose non seulement sur les projets qu'elles financent, mais aussi sur la stratégie globale de leurs émetteurs.

Malgré une année difficile jusqu'à présent, les raisons d'être optimiste ne manquent pas en ce qui concerne les obligations vertes compte tenu de leur rendement compétitif, de leurs valorisations attrayantes et des avantages à long terme que procurent leur univers bien équilibré ainsi que leur transparence.

- IFNvdXJjZTogQVhBIElNLCBCbG9vbWJlcmcgYXMgYXQgMzAvMDYvMjAyMg==

- U291cmNlOiBBWEEgSU0sIEJsb29tYmVyZyBhcyBhdCAzMC8wNi8yMDIy

Obligations vertes

L’investissement vert et social implique l’achat d’obligations qui servent à financer des projets soutenant une économie bas carbone ou les besoins fondamentaux des populations et de communautés défavorisées.

En savoir plusAvertissement

Investir sur les marchés comporte un risque de perte en capital.

Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/CE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés, une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considéré comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers.

Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée. Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document.

Du fait de sa simplification, ce document peut être partiel et les informations qu’il présente peuvent être subjectives. Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou de ses affiliés qui pourront agir selon leurs propres opinions.

Toute reproduction et diffusion, même partielles, de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers. L’information concernant le personnel d’AXA Investment Managers est uniquement informative. Nous n’apportons aucune garantie sur le fait que ce personnel restera employé par AXA Investment Managers et exercera ou continuera à exercer des fonctions au sein d’AXA Investment Managers.

AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 421 906 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506.

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.